中国光伏行业出现多拐点,未来或将长期向好?

经过十余年的发展,光伏行业成长迅速,其中不乏大量企业涌入市场,成为“新入局者”。在快速发展的同时也导致了产能急剧扩张,超过了市场需求。这种供需失衡导致产品价格持续下滑,部分产品价格甚至跌破生产成本,企业为了争夺市场份额,不得不亏本销售,形成了“越卖越亏”的局面,加剧了光伏行业的内卷。

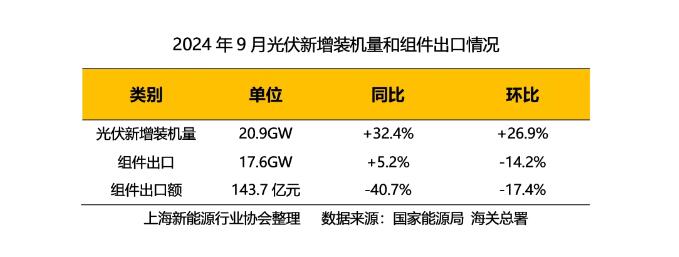

多位行业人士表示,现在内卷加剧,企业不易。尽管今年光伏行业再一次进入产能过剩周期,但相关数据显示国内装机量仍在增加。据国家能源局,国内1-9月累积新增光伏装机160.9GW,同比增长24.8%,其中2024年9月国内光伏新增装机20.9GW,同比增长32.4%,环比增长26.9%。

面对当下的市场竞争环境,不少企业把目光投向海外,关注或投身海外市场,通过参加国外的行业展会、在当地投资建厂、经销代销等多种方式参与全球市场竞争。据海关总署数据,1-9月累计出口额1755.3亿元,其中9月组件出口额143.7亿元。

根据Infolink,8月国内光伏组件出口量18.76GW,同比+9%,环比-4%。8月全球前五大单一出口市场依序为荷兰、巴西、沙特、印度与巴基斯坦,单月合计出口量约占全球市场的46%。2024年1-8月国内组件累计出口170.24GW,同比+23%。

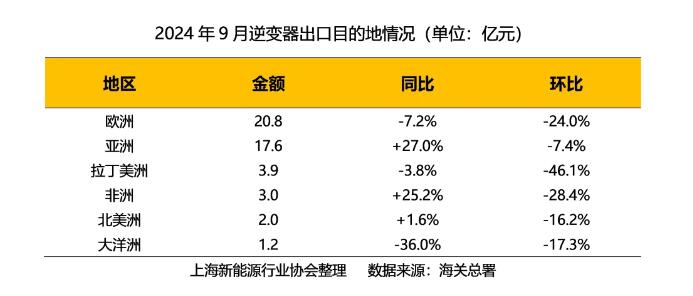

01 逆变器9月份出口:欧洲出口额位居前列

就出口额来说,据海关总署数据,1-9月累计出口额450.4亿元,9月逆变器出口额48.4亿元。其中出口欧洲的金额高达20.8亿元,位居前列,领先大洋洲、非洲、拉丁美洲等地区。

02 产业链:上下游价格博弈僵持

光伏产业链由源头硅料、硅片、电池片、组件、辅材、逆变器、电站、运维等多个环节构成,每个环节都对整个行业的健康和效率产生重要影响,最终影响光伏的装机量和出口额。

硅料:国庆节后价格整体持稳,截至10月16日,N型棒状硅/N型颗粒硅价格分别为4.17/3.73万元/吨,环比9月底持平,当前下游硅片价格承压、硅料环节库存相对高位。

硅片:N型硅片价格继续走跌,18X需求有限、订单成交较少,库存处于高位,部分企业降价出货套现,头部企业坚定执行减产决策,预计10月硅片产出小幅下降2%至约47GW。

电池片:价格维稳,节后电池片订单稳定,多数企业10月继续下调排产,预计产出环降至51GW左右,虽然市场库存不多、电池片企业盼涨意愿强烈,但下游组件降价成本承压,且硅片价格松动,电池片价格支撑减弱,上下游价格博弈陷入僵持状态。

组件:价格下跌,进入四季度后组件厂家为快速去库回笼资金、订单价格竞争激烈,部分项目竞标价低至0.6元出头,低价、抛售产品增多。中国行业协会发布N型双玻组件不含折旧、不含运费的含税生产成本参考值为0.68元/W,倡议行业不要进行低于成本的销售与投标行为。

辅材:玻璃价格略降,组件企业多数按需采购、存压价心理,玻璃厂家订单跟进不饱和,库存偏高,部分企业让利出货;光伏EVA价格持稳,组件排产小幅回升带动头部胶膜厂排产提升,胶膜企业对EVA订单有所增加,叠加其他领域进入“金九银十”相对旺季,光伏EVA,成交价维持9500-9700元/吨。

03 未来机遇与挑战并存,光伏产业长周期向好

随着全球对于可再生能源的需求增加,光伏作为重要的清洁能源之一,其市场空间巨大。国际能源署预测到2030年,光伏能源将成为可再生能源增长的主导力量,装机容量将增长近三倍。

近日,在山东青岛召开的第三届“一带一路”能源部长会议上,国家能源局局长章建华表示,我国建成了具备国际竞争优势的新能源全产业链体系,为全球贡献了80%以上的光伏组件和70%的风电装备。

全球绿色能源理事会主席,亚洲光伏行业协会主席,协鑫集团控股有限公司董事长朱共山先生在2024 SNEC PV+ 会议上表示:”可以肯定的是光伏产业长周期向好,基本面不会有任何的改变。产业进入新质生产力周期,光伏技术革命的窗口期已经来临,带动生产要素创新性配置和产业深度转型升级同步发生。技术迭代带来了材料迭代、模式迭代,以硅料端的FBR颗粒硅、电池环节的TopCon、HJT、XBC、GBC等N型为主流代表,科技、管理和碳链三线驱动,催生更低成本、更高效率、更强的发电可靠性,以及更加绿色低碳的光伏产品。“